Selon un récent sondage de la revue Macleans, les étudiants universitaires canadiens avaient déboursé environ 20 000$ en moyenne par année, il fallait donc prévoir un montant de 80 000$ pour un baccalauréat de quatre ans à temps plein. Imaginez les coûts en 2040! Heureusement, avec une bonne planification, votre REEE pourra vous aider à payer les frais de scolarité et même être utilisé pour couvrir des dépenses comme le logement, les repas, le transport, l’achat d’un ordinateur, les livres et autres. Je remarque toutefois dans ma pratique de gestionnaire de portefeuille que très peu de gens utilisent ce véhicule de placement à son plein potentiel. Voici donc 5 stratégies pour bâtir un fonds d’étude de plus de 100 000$ pour votre petit Einstein :

1) Investissez dès la naissance et misez sur la croissance à l’abri de l’impôt :

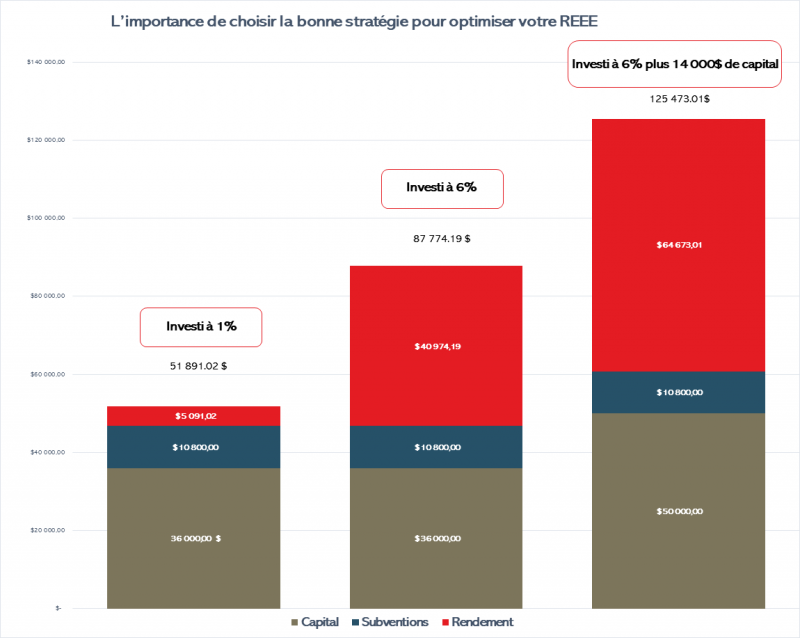

J’observe parfois que les parents ont tendance à vouloir être trop prudents dans la gestion de leur REEE, laissant ainsi les sommes investies en liquidités ou en placements fixes.* L’investisseur légendaire Warren Buffet, l’un des hommes les plus riches au monde, attribue sa fortune à l’effet boule de neige du rendement composé de ses actions en bourse. Pour atteindre l’objectif de 100 000$, il faut s’inspirer de M. Buffet et commencer à y investir dès la naissance de l’enfant pour profiter le plus longtemps possible, à l’abri de l’impôt, de la croissance du capital et des dividendes dans votre REEE. Il faut spécialement garder en tête que l’horizon de ce genre de placement est à long terme, car il s’agit après tout d’un fond qui sera utilisé pour les études post-secondaire de votre enfant et que le régime a une durée de vie de 35 ans. Historiquement, les rendements à long terme du marché boursier sont de 10%. En investissant votre REEE dans un portefeuille d’actions bien diversifié avec une hypothèse de rendement plus conservatrice de 6%, vous pourriez espérer de générer plusieurs dizaines de milliers de dollars de plus qu’en ne misant que sur les subventions. ** Bien que les revenus accumulés soient imposables, ils sont habituellement retirés par l’étudiant, qui n’a sans doute que peu ou pas de revenus et ne paiera donc pas ou presque pas d’impôt.

2) Maximisez les subventions et, si possible, investissez 14 000$ avant le premier anniversaire!

C’est le seul placement que je connaisse qui garantit un rendement de 30% en partant! Le gouvernement vous donne de l’argent… il faut le prendre! La cotisation maximale à vie, pour un enfant, est de 50 000$ et pour obtenir le maximum de subvention, (7 200$ au fédéral et 3 600$ au provincial) il faudra cotiser 36 000$. Il reste donc 14 000$ pour atteindre le plafond de 50 000$; pour ceux et celles qui ont la capacité financière et qui ont maximisé les autres types de compte (REER-CELI), il peut être très avantageux de cotiser 14 000$ dès la naissance de l’enfant afin de profiter de la croissance à l’abri de l’impôt. Rares sont les jeunes familles qui ont 14 000$ qui traîne, mais c’est une stratégie que nous recommandons aux gens fortunés ou aux grands-parents qui ont les moyens et qui veulent aider leurs enfants et petits-enfants de leur vivant.

1) Contribution de 2500$/année jusqu’à l’atteinte du montant maximum donnant droit aux subventions (36 000$), rendement annualisé de 1%; 2) Contribution de 2500$/année jusqu’à l’atteinte du maximum donnant droit aux subventions (36 000$), rendement annualisé de 6%; 3) Contribution initiale de 16250$, puis 2500$/année jusqu’à l’atteinte du montant maximum donnant droit aux subventions (36 000$), rendement annualisé de 6%.

1) Contribution de 2500$/année jusqu’à l’atteinte du montant maximum donnant droit aux subventions (36 000$), rendement annualisé de 1%; 2) Contribution de 2500$/année jusqu’à l’atteinte du maximum donnant droit aux subventions (36 000$), rendement annualisé de 6%; 3) Contribution initiale de 16250$, puis 2500$/année jusqu’à l’atteinte du montant maximum donnant droit aux subventions (36 000$), rendement annualisé de 6%.3) Faites évoluer votre profil d’investisseur au fil du temps

C’est très important de réviser le profil au fil du temps et de bien planifier les décaissements. Plus l’enfant est jeune, plus c’est avantageux d’avoir un profil dynamique et de sélectionner des placements à fort potentiel de croissance pendant la période d’accumulation. En revanche, lorsque l’enfant commence ses études, il faudra prévoir ses décaissements et sécuriser le portefeuille pour ne pas être coincé dans une baisse de marché et forcé de liquider des placements au mauvais moment! Il faudra aussi s’assurer de sortir les revenus et les subventions en priorité pendant les études car c’est très pénalisant de les retirer après la fin des études de votre enfant.

4) Rattrapez le temps perdu

Si vous avez pris du retard au niveau des cotisations, pas de panique, il est permis de rattraper une année à la fois et d’obtenir les subventions. Aussi, peu d’investisseurs savent que c’est tout à fait légal et potentiellement avantageux de sortir le capital lorsqu’un des enfants est aux études post-secondaires afin de cotiser pour un enfant plus jeune, ce qui aura pour effet de maximiser les subventions.

5) Optimisez votre propre patrimoine si votre enfant ne va pas aux études

Plusieurs stratégies s’offrent à vous-même si votre enfant ne poursuit pas ses études au-delà du secondaire. La possibilité de transférer le paiement de revenus accumulés dans son REER (si la disponibilité le permet) ou de nommer un autre enfant bénéficiaire sont deux stratégies possibles. Le capital vous appartient, donc il est également possible de le transférer dans un CÉLI et même de le retirer en tout temps. Il faut voir le REEE comme une partie prenante de votre stratégie de gestion de patrimoine.

Pour atteindre l’objectif de 100 000$, en plus d’investir tôt, de profiter de la croissance du capital à l’abri de l’impôt et de maximiser vos subventions, je vous encourage fortement à consulter un membre de notre équipe de la Financière Banque Nationale. Nous vous aiderons à gérer votre REEE comme un premier de classe!

Sophie Paquet,

Conseillère en placement

Gestionnaire de portefeuille

Première Vice-Présidente

Financière Banque Nationale

Nous avons rédigé le présent commentaire afin de vous donner notre avis sur différentes solutions et considérations en matière d’investissement susceptibles d’être pertinentes pour votre portefeuille de placements. Ce commentaire reflète uniquement nos opinions et peut ne pas refléter celles de Banque Nationale Groupe financier. En exprimant ces opinions, nous nous efforçons d’appliquer au mieux notre jugement et notre expérience professionnelle du point de vue d’une personne appelée à suivre un vaste éventail de placements. Par conséquent, le présent rapport représente notre opinion éclairée et non une analyse de recherche produite par le Service de recherche de la Financière Banque Nationale.

* Veuillez consulter votre conseiller en placement avant de prendre une décision d’investissement, et ce, afin d’évaluer votre profil d’investisseur (capacité et volonté à prendre des risques). ** Rendement non garant du futur.